Manh nha dịch vụ ngân hàng qua mạng xã hội

Hiện nay xu hướng bổ sung mạng xã hội vào danh sách các kênh tiếp thị bán lẻ sản phẩm, dịch vụ ngân hàng đã được khá nhiều NHTM quan tâm và đưa ra chiến lược phát triển

Cuối tháng 7/2016, Tạp chí Asian Banking and Finance (ABF) đã bầu chọn BIDV là ngân hàng Việt Nam tốt nhất về hoạt động mạng xã hội. Lý do khiến ABF bầu chọn cho BIDV vì NH này là TCTD đầu tiên tại Việt Nam xây dựng và vận hành thành công Trung tâm điều hành mạng xã hội thông qua các kênh Facebook, Linkendin và Youtube.

Từ thực tế trên cho thấy, mặc dù mới chỉ vận hành được hơn một năm (từ tháng 4/2015) nhưng Trung tâm mạng xã hội của BIDV đã bắt đầu được khách hàng đánh giá cao bởi tính năng tư vấn online khá nhanh chóng và bài bản. Trang fanpage của BIDV được hàng nghìn lượt người tham gia tư vấn, đặt câu hỏi về các sản phẩm, dịch vụ. Hầu hết các chương trình, sản phẩm tín dụng đều được nhân viên BIDV tư vấn trực tiếp 24/7 tại các cổng mạng xã hội.

Không chỉ có BIDV, hiện nay xu hướng tư vấn sản phẩm, dịch vụ tín dụng thông qua mạng xã hội đã được hàng loạt các NHTM áp dụng. Theo ghi nhận từ các trang fanpage trên Facebook của VIB, VPBank, Techcombank…, hiện nay mỗi trang đã có 300 – 400 nghìn lượt khách hàng tham gia tư vấn.

Cuối năm 2014, Techcombank còn mạnh dạn áp dụng triển khai dịch vụ chuyển tiền qua mạng xã hội Facebook và Google+ với ứng dụng “F@st Mobile”. Ghi nhận đến thời điểm này, ứng dụng “F@st Mobile” của Techcombank đã thu hút khoảng trên 500.000 lượt khách hàng quan tâm và sử dụng.

Điều này cho thấy hiện nay xu hướng bổ sung mạng xã hội vào danh sách các kênh tiếp thị bán lẻ sản phẩm, dịch vụ ngân hàng đã được khá nhiều NHTM quan tâm và đưa ra chiến lược phát triển.

Nhìn từ kinh nghiệm quốc tế, TS. Nguyễn Minh Sáng - Đại học Ngân hàng TP.HCM cho biết, từ năm 2010 trở lại đây nhiều NH lớn tại Úc, New Zealand, Nhật Bản, Ấn Độ, Thổ Nhĩ Kỳ… đã cung cấp các tiện ích, dịch vụ viễn thông qua mạng xã hội. Một số NH (như ASB - New Zealand) thậm chí còn mở cả “chi nhánh” trên mạng xã hội để triển khai các hoạt động khai thác bán lẻ sản phẩm, dịch vụ tài chính.

Thống kê của TS. Sáng cho thấy, đến thời điểm hiện nay đa số các NH có sử dụng các mạng xã hội làm kênh bán lẻ sản phẩm đều đã kết hợp nhiều tính năng hữu ích cho phép khách hàng có thể: kiểm tra số dư và tài khoản, liệt sao kê giao dịch; theo dõi tra cứu các tin tức liên quan đến lãi suất, tỷ giá, địa điểm đặt máy ATM; chuyển tiền trong và ngoài hệ thống; thanh toán mua hàng trực tuyến, thanh toán hóa đơn…

Để thực hiện và kiểm soát rủi ro trong việc triển khai các kênh bán lẻ thông qua mạng xã hội, các NH trên thế giới thường sử dụng các phần mềm giao dịch chuyên dụng như: Bank Pockets, Virtual Branch, Customers First, OnTheGo…

Tại Việt Nam hiện nay, theo quan sát, ngoài sản phẩm “F@st Mobile” của Techcombank, các NHTM mới chỉ dừng lại ở việc sử dụng mạng xã hội như một kênh truyền thông, tư vấn, giới thiệu sản phẩm dịch vụ chứ chưa tập trung tích hợp các tiện ích thanh toán thông qua các cổng fanpage.

Tuy nhiên, các nghiên cứu cho thấy rằng tốc độ lan truyền của các trang mạng xã hội tại Việt Nam hiện nay rất nhanh chóng. Trong số 47,3 triệu người có kết nối internet thì có tới 35 triệu người thường xuyên sử dụng mạng xã hội với thời gian trên 2 giờ/ngày. Hầu hết (92%) những người sử dụng mạng xã hội tại Việt Nam rơi vào độ tuổi từ 13-39.

Đây là nhóm khách hàng có nhu cầu cao về tài chính tiêu dùng, cần vốn phục vụ các hoạt động mua sắm, kinh doanh trực tuyến, thử nghiệm các dự án khởi nghiệp và trang trải các chi phí sinh hoạt như đóng học phí, mua nhà, mua xe cũng như các loại máy móc, phương tiện phục vụ học tập và làm việc.

Chính vì vậy, nếu các NHTM có thể tích hợp được các tiện ích thanh toán và hoạt động cho vay tiêu dùng thông qua kênh mạng xã hội thì sẽ khai thác được một tiềm năng khách hàng rất lớn đồng thời sử dụng được nguồn tiền lưu thông khá mạnh trên thị trường bởi thu nhập bình quân đầu người tại Việt Nam đang ở mức khoảng 2.300 USD/người/năm. Với tổng mức khách hàng 35 triệu người thì mức phí thu được từ các sản phẩm, dịch vụ thông qua mạng xã hội sẽ không hề nhỏ.

Tuy nhiên, để phát triển được hoạt động bán lẻ sản phẩm, dịch vụ ngân hàng thông qua mạng xã hội, các chuyên gia phân tích khuyến cáo rằng phía NH cần phải chú trọng nhiều hơn đến vấn đề bảo mật thông tin.

Hiện nay, hầu hết các mạng xã hội lớn như Facebook, Twitter, Google+, Viber… đều đã cho ra đời các phần mềm tích hợp tính năng thanh toán thông qua các giao diện dễ hiểu và dễ sử dụng. Song bản thân các NHTM cần đưa ra lộ trình thích hợp trong việc ứng dụng mạng xã hội vào việc phát triển bán lẻ sản phẩm, dịch vụ.

Trước mắt, các NHTM có thể ứng dụng các phần mềm “lai” giữa Facebook Banking và Mobile Banking như cách làm của Techcombank để đảm bảo tính bảo mật. Sau đó có thể nghiên cứu sử dụng các nền tảng ngân hàng qua mạng xã hội của các đơn vị cung ứng chuyên nghiệp như Comtrade, Intertech… Từ đó mới có thể đa dạng hóa các loại hình sản phẩm, dịch vụ thông qua mạng xã hội mà vẫn đảm bảo tính chính xác, an toàn và bảo mật cho cả phía NH lẫn khách hàng sử dụng.

Từ thực tế trên cho thấy, mặc dù mới chỉ vận hành được hơn một năm (từ tháng 4/2015) nhưng Trung tâm mạng xã hội của BIDV đã bắt đầu được khách hàng đánh giá cao bởi tính năng tư vấn online khá nhanh chóng và bài bản. Trang fanpage của BIDV được hàng nghìn lượt người tham gia tư vấn, đặt câu hỏi về các sản phẩm, dịch vụ. Hầu hết các chương trình, sản phẩm tín dụng đều được nhân viên BIDV tư vấn trực tiếp 24/7 tại các cổng mạng xã hội.

Không chỉ có BIDV, hiện nay xu hướng tư vấn sản phẩm, dịch vụ tín dụng thông qua mạng xã hội đã được hàng loạt các NHTM áp dụng. Theo ghi nhận từ các trang fanpage trên Facebook của VIB, VPBank, Techcombank…, hiện nay mỗi trang đã có 300 – 400 nghìn lượt khách hàng tham gia tư vấn.

Cuối năm 2014, Techcombank còn mạnh dạn áp dụng triển khai dịch vụ chuyển tiền qua mạng xã hội Facebook và Google+ với ứng dụng “F@st Mobile”. Ghi nhận đến thời điểm này, ứng dụng “F@st Mobile” của Techcombank đã thu hút khoảng trên 500.000 lượt khách hàng quan tâm và sử dụng.

Điều này cho thấy hiện nay xu hướng bổ sung mạng xã hội vào danh sách các kênh tiếp thị bán lẻ sản phẩm, dịch vụ ngân hàng đã được khá nhiều NHTM quan tâm và đưa ra chiến lược phát triển.

Nhìn từ kinh nghiệm quốc tế, TS. Nguyễn Minh Sáng - Đại học Ngân hàng TP.HCM cho biết, từ năm 2010 trở lại đây nhiều NH lớn tại Úc, New Zealand, Nhật Bản, Ấn Độ, Thổ Nhĩ Kỳ… đã cung cấp các tiện ích, dịch vụ viễn thông qua mạng xã hội. Một số NH (như ASB - New Zealand) thậm chí còn mở cả “chi nhánh” trên mạng xã hội để triển khai các hoạt động khai thác bán lẻ sản phẩm, dịch vụ tài chính.

Thống kê của TS. Sáng cho thấy, đến thời điểm hiện nay đa số các NH có sử dụng các mạng xã hội làm kênh bán lẻ sản phẩm đều đã kết hợp nhiều tính năng hữu ích cho phép khách hàng có thể: kiểm tra số dư và tài khoản, liệt sao kê giao dịch; theo dõi tra cứu các tin tức liên quan đến lãi suất, tỷ giá, địa điểm đặt máy ATM; chuyển tiền trong và ngoài hệ thống; thanh toán mua hàng trực tuyến, thanh toán hóa đơn…

Để thực hiện và kiểm soát rủi ro trong việc triển khai các kênh bán lẻ thông qua mạng xã hội, các NH trên thế giới thường sử dụng các phần mềm giao dịch chuyên dụng như: Bank Pockets, Virtual Branch, Customers First, OnTheGo…

Tại Việt Nam hiện nay, theo quan sát, ngoài sản phẩm “F@st Mobile” của Techcombank, các NHTM mới chỉ dừng lại ở việc sử dụng mạng xã hội như một kênh truyền thông, tư vấn, giới thiệu sản phẩm dịch vụ chứ chưa tập trung tích hợp các tiện ích thanh toán thông qua các cổng fanpage.

Tuy nhiên, các nghiên cứu cho thấy rằng tốc độ lan truyền của các trang mạng xã hội tại Việt Nam hiện nay rất nhanh chóng. Trong số 47,3 triệu người có kết nối internet thì có tới 35 triệu người thường xuyên sử dụng mạng xã hội với thời gian trên 2 giờ/ngày. Hầu hết (92%) những người sử dụng mạng xã hội tại Việt Nam rơi vào độ tuổi từ 13-39.

Đây là nhóm khách hàng có nhu cầu cao về tài chính tiêu dùng, cần vốn phục vụ các hoạt động mua sắm, kinh doanh trực tuyến, thử nghiệm các dự án khởi nghiệp và trang trải các chi phí sinh hoạt như đóng học phí, mua nhà, mua xe cũng như các loại máy móc, phương tiện phục vụ học tập và làm việc.

Chính vì vậy, nếu các NHTM có thể tích hợp được các tiện ích thanh toán và hoạt động cho vay tiêu dùng thông qua kênh mạng xã hội thì sẽ khai thác được một tiềm năng khách hàng rất lớn đồng thời sử dụng được nguồn tiền lưu thông khá mạnh trên thị trường bởi thu nhập bình quân đầu người tại Việt Nam đang ở mức khoảng 2.300 USD/người/năm. Với tổng mức khách hàng 35 triệu người thì mức phí thu được từ các sản phẩm, dịch vụ thông qua mạng xã hội sẽ không hề nhỏ.

Tuy nhiên, để phát triển được hoạt động bán lẻ sản phẩm, dịch vụ ngân hàng thông qua mạng xã hội, các chuyên gia phân tích khuyến cáo rằng phía NH cần phải chú trọng nhiều hơn đến vấn đề bảo mật thông tin.

Hiện nay, hầu hết các mạng xã hội lớn như Facebook, Twitter, Google+, Viber… đều đã cho ra đời các phần mềm tích hợp tính năng thanh toán thông qua các giao diện dễ hiểu và dễ sử dụng. Song bản thân các NHTM cần đưa ra lộ trình thích hợp trong việc ứng dụng mạng xã hội vào việc phát triển bán lẻ sản phẩm, dịch vụ.

Trước mắt, các NHTM có thể ứng dụng các phần mềm “lai” giữa Facebook Banking và Mobile Banking như cách làm của Techcombank để đảm bảo tính bảo mật. Sau đó có thể nghiên cứu sử dụng các nền tảng ngân hàng qua mạng xã hội của các đơn vị cung ứng chuyên nghiệp như Comtrade, Intertech… Từ đó mới có thể đa dạng hóa các loại hình sản phẩm, dịch vụ thông qua mạng xã hội mà vẫn đảm bảo tính chính xác, an toàn và bảo mật cho cả phía NH lẫn khách hàng sử dụng.

Theo Thời Báo Ngân Hàng

Chia sẻ

Bài đăng cùng chuyên mục

Bình luận bài viết

Bình luận mới

Fan Page

Xem Nhiều Nhất

CHUYÊN GIA

27/04/2016 4:43:08 SA

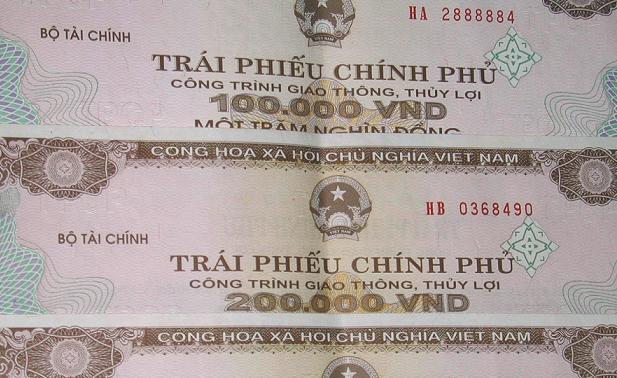

Đầu tư trái phiếu chính phủ và những lưu ý

CHUYÊN GIA

14/10/2016 8:36:04 SA

Ngân hàng Việt nên cân nhắc dịch vụ FinTech

DỊCH VỤ MỚI

29/04/2016 9:00:04 SA

Ngân hàng đầu tiên công bố hạ lãi suất cho vay

VAY TIÊU DÙNG

31/03/2016 8:08:12 SA

VPBANK: lãi suất 0% khi mua bất động sản tại Vinhomes Gardenia

ĐẦU TƯ

26/04/2016 4:01:38 CH

.jpg)