Gửi tiết kiệm: ngắn hay dài hạn là tốt nhất?

Laisuat.vn - Cuối tháng 3/2011, thị trường tài chính tiền tệ vẫn đang “nghe ngóng” những thông tin mới từ chính phủ và ngân hàng nhà nước về những việc liên quan ngoại hối, vàng , tỷ giá để “tiếp cận” và kinh doanh thuận lợi hơn.

Những ngày qua NHNN ban hành cùng lúc ba văn bản. Thứ nhất là Thông tư 04 áp dụng lãi suất không kỳ hạn ở mức thấp nhất đối với những khoản tiền gửi có kỳ hạn rút trước hạn.

Thứ hai là Thông tư 05 cho phép các ngân hàng thu phí trong trường hợp trả nợ trước hạn và thu luôn phí trả cho hạn mức tín dụng dự phòng. Với hai thông tư này, doanh nghiệp cũng như người dân phải tính toán kỹ khoản tiền gửi/vay, thời hạn vay cũng như trả nợ, tránh gây xáo trộn vốn trong hệ thống.

Văn bản thứ ba yêu cầu các tổ chức tín dụng báo cáo việc huy động và cho vay vốn bằng vàng. Văn bản này nhắc lại quy định của Thông tư 22 ngày 29/1/0/2010 yêu cầu các ngân hàng không được chuyển đổi vàng huy động thành tiền và số vàng đã chuyển thành tiền trước đó phải tất toán trước ngày 30/6/2011.

Tuần qua, liên quan đến vấn đề mua bán ngoại tệ, sau thời gian đề xuất, kiến nghị thì ngày 23.3.2011 Thống đốc Ngân hàng Nhà nước Nguyễn Văn Giàu đã bác bỏ thông tin Ngân hàng Nhà nước sẽ ban hành thông tư cho phép các ngân hàng thương mại được thu phí tối đa 2% so với tỉ giá niêm yết khi bán ngoại tệ cho khách hàng là cá nhân có nhu cầu hợp pháp như học tập, chữa bệnh, công tác, thăm viếng người thân… ở nước ngoài.

Thực hiện theo chỉ thị này, các nhà băng đã bán theo đúng giá niêm yết đồng thời căn cứ theo điểm đến của người mua là quốc gia nào để xác định bán đồng bản tệ của quốc gia đó với các loại ngoại tệ chủ yếu là USD, AUD, CAD, CHF, EUR, GBP, HKD, JPY, SGD, THB…

Để mua được ngoại tệ, khách hàng cần xuất trình chứng từ chứng minh mục đích mua: passport, vé may bay, văn bản công tác, thẻ nhập học,…

Với các khách hàng đi du lịch, thăm viếng người thân, đi công tác ở nước ngoài, ngân hàng sẽ bán số lượng ngoại tệ tương đương từ 300 – 600 USD/người ; đi khám chữa bệnh từ 600 - 1.000 USD/người; đi du học cần trả các phí sinh hoạt khi đi học ở nước ngoài, ngân hàng sẽ bán số lượng ngoại tệ tương đương từ 100 - 7.000 USD/năm/người.

Ngoài ra, ngân hàng còn khuyến khích khách hàng mở thẻ thanh toán, thẻ tín dụng quốc tế, thậm chí là loại sử dụng ngắn hạn để giải quyết nhu cầu ngoại tệ.

Lãi suất ngắn hạn và những thay đổi mới

Tuần qua, nhiều ngân hàng đã tăng mạnh lãi suất không kỳ hạn. Tại Kienlong Bank, MDB với số tiền gửi tối thiểu 1 triệu đồng, khách hàng đã được hưởng lãi suất KKH là 6%/năm, và tại Nam A Bank là 7%/năm. Tại VietA Bank, lãi suất huy động không kỳ hạn với khoản tiền gửi từ 1 tỉ đồng trở lên đến 8%/năm, nếu gửi từ 400 triệu đồng đến dưới 1 tỉ đồng là 7,5%/năm. Với gói sản phẩm VP Super của VPBank dành cho các khách hàng có nguồn tiền luân chuyển qua tài khoản thanh toán với lãi suất lên đến 9%/năm. Gần đầy nhất là sự tham gia “cạnh tranh” lãi suất ngắn hạn của “ông lớn” ACB với mức lãi suất vừa điều chỉnh tăng mạnh ở tiền gửi đầu tư trực tuyến không kỳ hạn ban hành vào ngày 25.3.2011 vừa qua, với các mức tiền gửi từ 1 triệu đồng đến 1 tỷ đồng trở lên sẽ được hưởng mức lãi suất từ 6% - 9,6%/năm.

Tuần qua, nhiều ngân hàng đã tăng mạnh lãi suất không kỳ hạn. Tại Kienlong Bank, MDB với số tiền gửi tối thiểu 1 triệu đồng, khách hàng đã được hưởng lãi suất KKH là 6%/năm, và tại Nam A Bank là 7%/năm. Tại VietA Bank, lãi suất huy động không kỳ hạn với khoản tiền gửi từ 1 tỉ đồng trở lên đến 8%/năm, nếu gửi từ 400 triệu đồng đến dưới 1 tỉ đồng là 7,5%/năm. Với gói sản phẩm VP Super của VPBank dành cho các khách hàng có nguồn tiền luân chuyển qua tài khoản thanh toán với lãi suất lên đến 9%/năm. Gần đầy nhất là sự tham gia “cạnh tranh” lãi suất ngắn hạn của “ông lớn” ACB với mức lãi suất vừa điều chỉnh tăng mạnh ở tiền gửi đầu tư trực tuyến không kỳ hạn ban hành vào ngày 25.3.2011 vừa qua, với các mức tiền gửi từ 1 triệu đồng đến 1 tỷ đồng trở lên sẽ được hưởng mức lãi suất từ 6% - 9,6%/năm.

Như vậy, gửi tiết kiệm ngắn hạn đang là lựa chọn tốt nhất cho khách hàng có nguồn tiền nhàn rỗi và loại hình này cũng đang được các nhà băng chú trọng “cạnh tranh” nhằm giữ chân khách hàng. Không những thế, nhằm đa dạng hóa sản phẩm, phục vụ nhu cầu ngày càng cao của khách hàng, nhiều nhà băng đã cho ra mắt các sản phẩm tiện ích, điển hình nhất trong tuần qua là sản phẩm “ Tiết kiệm VNĐ đảm bảo bằng USD” đang được Kienlong Bank, Agribank và PG bank triển khai thu hút sự quan tâm và được đánh giá cao về tính tiện ích.

Tuần qua, mức lãi suất huy động trung bình đối với VNĐ là +- 13.4% /năm ( lĩnh lãi cuối kỳ), tăng nhẹ so với tuần trước, mức huy động cao nhất vẫn thuộc về các kỳ hạn ngắn hạn.

Trong đó, đối với VNĐ lãi suất cao nhất đang thuộc về các ngân hàng như: ACB, SeAbank, Habubank, SCB, ABBank, Techcombank, Vietcombank, VietinBank, Agribank,…; Đối với USD, mức lãi suất cao nhất đang thuộc về SeABank, GiaDinhBank,Navibank, TienPhongBank,…mức lãi suất dao động từ +- 5.5% đến +- 6.2%/năm ( lĩnh lãi cuối kỳ) chủ yếu ở các kỳ hạn từ 3 tháng đến 6 tháng.

Với các kỳ hạn tuần VNĐ: 1 tuần, 2 tuần, 3 tuần mức lãi suất cao nhất đang thuộc về SeABank, Habubank, VietinBank, Vietcombank, ACB với mức huy động 14%/năm.

Lãi suất huy động vàng cao nhất đang thuộc về ngân hàng SouthernBank, OCB, ACB và Habubank.

Tính đến thời điểm hiện tại, giá vàng hiện đang là 36,980 triệu đồng/ lượng giảm so với tuần trước; giá USD liên ngân hàng vẫn đang giữ mốc 20.890đ.

Lãi suất cho vay VND đối với nông nghiệp nông thôn, xuất khẩu ở mức 14,5%/năm; đối với các lĩnh vực sản xuất kinh doanh khác từ 16 - 18%/năm; đối với lĩnh vực phi sản xuất từ 18 - 22%/năm.

Dung Hạ

Bài đăng cùng chuyên mục

Bình luận bài viết

Bình luận mới

Fan Page

Xem Nhiều Nhất

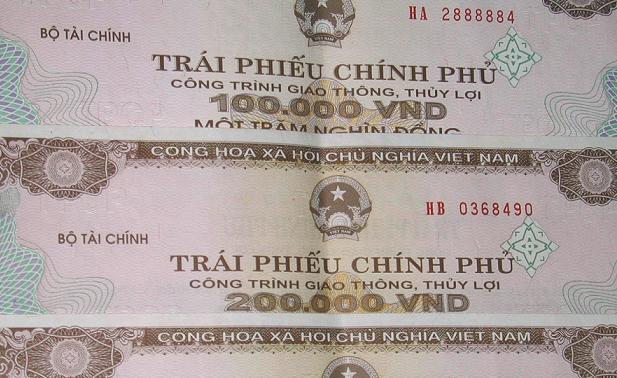

Đầu tư trái phiếu chính phủ và những lưu ý

Ngân hàng Việt nên cân nhắc dịch vụ FinTech

Ngân hàng đầu tiên công bố hạ lãi suất cho vay

VPBANK: lãi suất 0% khi mua bất động sản tại Vinhomes Gardenia