Ngân hàng ngổn ngang trăm mối

Mùa đại hội đồng cổ đông thường niên 2016 các ngân hàng thương mại đã đi qua. Ngân hàng không cổ tức, triền miên không cổ tức, hay cổ đông chỉ xin 1% như tượng trưng là thực tế hiện nay.

Mỗi ngân hàng đều có câu trả lời. Còn với cổ đông, không phải là bác sĩ vẫn có thể thấy thể trạng hệ thống ngân hàng Việt Nam có vấn đề. Những cơ thể đốt nhiều năng lượng, tổng tài sản và tín dụng tăng trưởng mạnh, nhưng cổ đông không hấp thụ được đồng nào cổ tức hoặc hấp thụ kém.

Thực trạng không mới

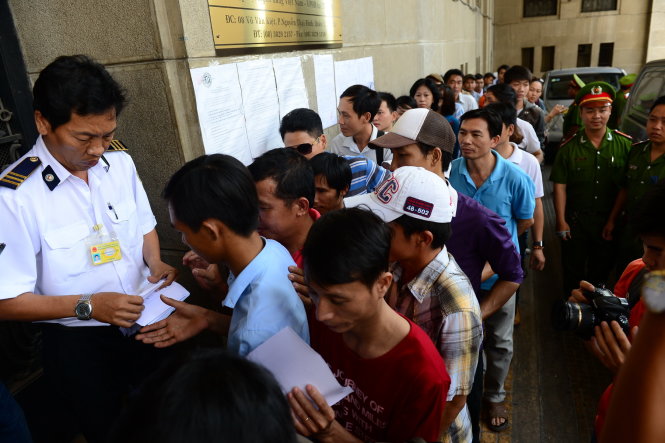

Mùa này, Ngân hàng Xuất nhập khẩu Việt Nam (Eximbank) chưa tiến hành được đại hội đồng cổ đông, do ngày 29/4 vừa qua không có đủ cổ đông tham dự đạt từ 65% tổng số cổ phần có quyền biểu quyết. Công việc tại đây vẫn đang ngổn ngang.

Đã nhiều lần lãnh đạo Eximbank trực tiếp hoặc gián tiếp đưa ra thông điệp: ngân hàng quyết tâm làm sạch sẽ sổ sách từ trong ra ngoài - nguyên nhân chính khiến các chỉ tiêu kinh doanh liên tục giảm sâu, dù đã ba năm rồi.

Theo thông tin công bố bước đầu, tổng tài sản Eximbank đến cuối quý 1/2016 là 123.263 tỷ đồng, tiếp tục xuống sâu so với mức khoảng 180.000 tỷ đồng trước đây. Điều này có đáng ngại không, hay vì phải tập trung cho quyết tâm làm sạch nói trên?

So sánh thường khập khiễng. Song, nói một cách hình ảnh thì tổng tài sản ngân hàng giống như một đội bóng vậy. Khi các cầu thủ rút hẳn về sân nhà, co cụm và “đổ bê tông”, họ mất thế tấn công.

Trong hoạt động ngân hàng, thế tấn công gắn với thị phần. Eximbank đã làm mất đi điều đó. Tổng tài sản liên tục giảm mạnh, đồng nghĩa thị phần đã mất đi nhiều, trong khi các ngân hàng khác đã gia tăng mạnh. Và khi lợi nhuận “thủng lưới” thì dĩ nhiên không có cổ tức.

Eximbank đã đành. Những ngân hàng lớn khác có tốc độ tăng trưởng tài sản, huy động và cho vay ấn tượng nhưng cổ tức triền miên khất, hoặc rất thấp, hoặc phải tranh thủ luôn nguồn lực cổ tức làm vốn đệm cho các chỉ số an toàn.

Như trên, những cơ thể phổng phao, đốt nhiều năng lượng mà cổ đông không hấp thụ được, hoặc hấp thụ kém cổ tức, hẳn là có vấn đề.

Vậy cổ tức bị khê đọng ở đâu?

Thực trạng trên không mới. Liên quan vẫn là một phần quy mô nợ xấu lớn vẫn chưa được xử lý thực chất, mà mới tạm gửi ở Công ty Quản lý tài sản các tổ chức tín dụng Việt Nam ba năm qua.

Thêm một dữ liệu tham khảo khác, đó là quy mô lãi dự thu của toàn hệ thống liên tục gia tăng, và đột biến kể từ năm 2012 đến nay.

Từ chỉ hơn 40.000 tỷ đồng đầu 2012, lãi dự thu toàn hệ thống đã tăng vọt lên trên 100.000 tỷ đồng vào năm 2013 và chỉ giảm nhẹ một chút vào cuối 2014 rồi vọt trở lại.

Tính đến cuối quý 1/2016, tổng quy mô lãi dự thu của 34 ngân hàng thương mại đã lên tới khoảng 168.000 tỷ đồng, trong đó 123.000 tỷ đồng là tín dụng. Nổi trội là SCB, Sacombank có quy mô lãi dự thu rất lớn, kế đến là BIDV, Agribank, VietinBank, DongA Bank…

Mỗi ngân hàng đều có câu trả lời. Còn với cổ đông, không phải là bác sĩ vẫn có thể thấy thể trạng hệ thống ngân hàng Việt Nam có vấn đề. Những cơ thể đốt nhiều năng lượng, tổng tài sản và tín dụng tăng trưởng mạnh, nhưng cổ đông không hấp thụ được đồng nào cổ tức hoặc hấp thụ kém.

Thực trạng không mới

Mùa này, Ngân hàng Xuất nhập khẩu Việt Nam (Eximbank) chưa tiến hành được đại hội đồng cổ đông, do ngày 29/4 vừa qua không có đủ cổ đông tham dự đạt từ 65% tổng số cổ phần có quyền biểu quyết. Công việc tại đây vẫn đang ngổn ngang.

Đã nhiều lần lãnh đạo Eximbank trực tiếp hoặc gián tiếp đưa ra thông điệp: ngân hàng quyết tâm làm sạch sẽ sổ sách từ trong ra ngoài - nguyên nhân chính khiến các chỉ tiêu kinh doanh liên tục giảm sâu, dù đã ba năm rồi.

Theo thông tin công bố bước đầu, tổng tài sản Eximbank đến cuối quý 1/2016 là 123.263 tỷ đồng, tiếp tục xuống sâu so với mức khoảng 180.000 tỷ đồng trước đây. Điều này có đáng ngại không, hay vì phải tập trung cho quyết tâm làm sạch nói trên?

So sánh thường khập khiễng. Song, nói một cách hình ảnh thì tổng tài sản ngân hàng giống như một đội bóng vậy. Khi các cầu thủ rút hẳn về sân nhà, co cụm và “đổ bê tông”, họ mất thế tấn công.

Trong hoạt động ngân hàng, thế tấn công gắn với thị phần. Eximbank đã làm mất đi điều đó. Tổng tài sản liên tục giảm mạnh, đồng nghĩa thị phần đã mất đi nhiều, trong khi các ngân hàng khác đã gia tăng mạnh. Và khi lợi nhuận “thủng lưới” thì dĩ nhiên không có cổ tức.

Eximbank đã đành. Những ngân hàng lớn khác có tốc độ tăng trưởng tài sản, huy động và cho vay ấn tượng nhưng cổ tức triền miên khất, hoặc rất thấp, hoặc phải tranh thủ luôn nguồn lực cổ tức làm vốn đệm cho các chỉ số an toàn.

Như trên, những cơ thể phổng phao, đốt nhiều năng lượng mà cổ đông không hấp thụ được, hoặc hấp thụ kém cổ tức, hẳn là có vấn đề.

Vậy cổ tức bị khê đọng ở đâu?

Thực trạng trên không mới. Liên quan vẫn là một phần quy mô nợ xấu lớn vẫn chưa được xử lý thực chất, mà mới tạm gửi ở Công ty Quản lý tài sản các tổ chức tín dụng Việt Nam ba năm qua.

Thêm một dữ liệu tham khảo khác, đó là quy mô lãi dự thu của toàn hệ thống liên tục gia tăng, và đột biến kể từ năm 2012 đến nay.

Từ chỉ hơn 40.000 tỷ đồng đầu 2012, lãi dự thu toàn hệ thống đã tăng vọt lên trên 100.000 tỷ đồng vào năm 2013 và chỉ giảm nhẹ một chút vào cuối 2014 rồi vọt trở lại.

Tính đến cuối quý 1/2016, tổng quy mô lãi dự thu của 34 ngân hàng thương mại đã lên tới khoảng 168.000 tỷ đồng, trong đó 123.000 tỷ đồng là tín dụng. Nổi trội là SCB, Sacombank có quy mô lãi dự thu rất lớn, kế đến là BIDV, Agribank, VietinBank, DongA Bank…

Mỗi ngân hàng đều có câu trả lời. Còn với cổ đông, không phải là bác sĩ vẫn có thể thấy thể trạng hệ thống ngân hàng Việt Nam có vấn đề. Những cơ thể đốt nhiều năng lượng, tổng tài sản và tín dụng tăng trưởng mạnh, nhưng cổ đông không hấp thụ được đồng nào cổ tức hoặc hấp thụ kém.

Thực trạng không mới

Mùa này, Ngân hàng Xuất nhập khẩu Việt Nam (Eximbank) chưa tiến hành được đại hội đồng cổ đông, do ngày 29/4 vừa qua không có đủ cổ đông tham dự đạt từ 65% tổng số cổ phần có quyền biểu quyết. Công việc tại đây vẫn đang ngổn ngang.

Đã nhiều lần lãnh đạo Eximbank trực tiếp hoặc gián tiếp đưa ra thông điệp: ngân hàng quyết tâm làm sạch sẽ sổ sách từ trong ra ngoài - nguyên nhân chính khiến các chỉ tiêu kinh doanh liên tục giảm sâu, dù đã ba năm rồi.

Theo thông tin công bố bước đầu, tổng tài sản Eximbank đến cuối quý 1/2016 là 123.263 tỷ đồng, tiếp tục xuống sâu so với mức khoảng 180.000 tỷ đồng trước đây. Điều này có đáng ngại không, hay vì phải tập trung cho quyết tâm làm sạch nói trên?

So sánh thường khập khiễng. Song, nói một cách hình ảnh thì tổng tài sản ngân hàng giống như một đội bóng vậy. Khi các cầu thủ rút hẳn về sân nhà, co cụm và “đổ bê tông”, họ mất thế tấn công.

Trong hoạt động ngân hàng, thế tấn công gắn với thị phần. Eximbank đã làm mất đi điều đó. Tổng tài sản liên tục giảm mạnh, đồng nghĩa thị phần đã mất đi nhiều, trong khi các ngân hàng khác đã gia tăng mạnh. Và khi lợi nhuận “thủng lưới” thì dĩ nhiên không có cổ tức.

Eximbank đã đành. Những ngân hàng lớn khác có tốc độ tăng trưởng tài sản, huy động và cho vay ấn tượng nhưng cổ tức triền miên khất, hoặc rất thấp, hoặc phải tranh thủ luôn nguồn lực cổ tức làm vốn đệm cho các chỉ số an toàn.

Như trên, những cơ thể phổng phao, đốt nhiều năng lượng mà cổ đông không hấp thụ được, hoặc hấp thụ kém cổ tức, hẳn là có vấn đề.

Vậy cổ tức bị khê đọng ở đâu?

Thực trạng trên không mới. Liên quan vẫn là một phần quy mô nợ xấu lớn vẫn chưa được xử lý thực chất, mà mới tạm gửi ở Công ty Quản lý tài sản các tổ chức tín dụng Việt Nam ba năm qua.

Thêm một dữ liệu tham khảo khác, đó là quy mô lãi dự thu của toàn hệ thống liên tục gia tăng, và đột biến kể từ năm 2012 đến nay.

Từ chỉ hơn 40.000 tỷ đồng đầu 2012, lãi dự thu toàn hệ thống đã tăng vọt lên trên 100.000 tỷ đồng vào năm 2013 và chỉ giảm nhẹ một chút vào cuối 2014 rồi vọt trở lại.

Tính đến cuối quý 1/2016, tổng quy mô lãi dự thu của 34 ngân hàng thương mại đã lên tới khoảng 168.000 tỷ đồng, trong đó 123.000 tỷ đồng là tín dụng. Nổi trội là SCB, Sacombank có quy mô lãi dự thu rất lớn, kế đến là BIDV, Agribank, VietinBank, DongA Bank…

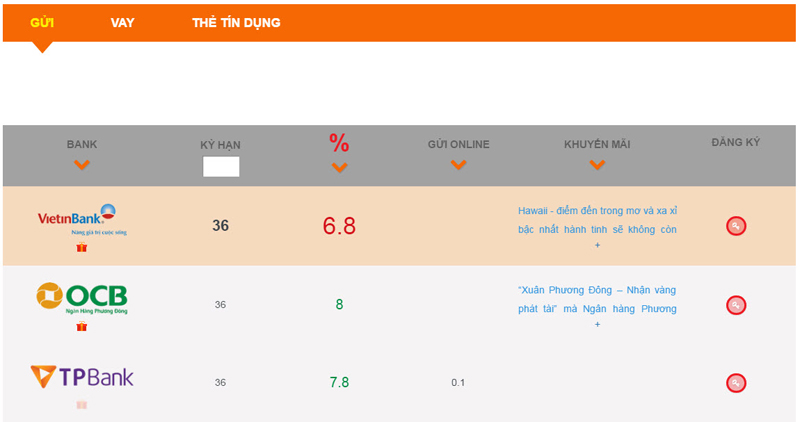

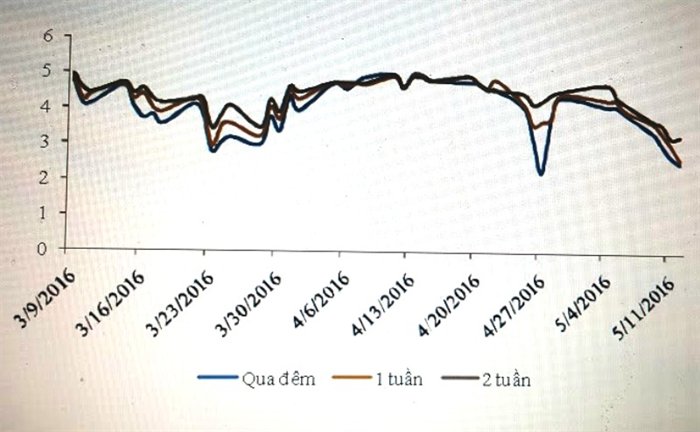

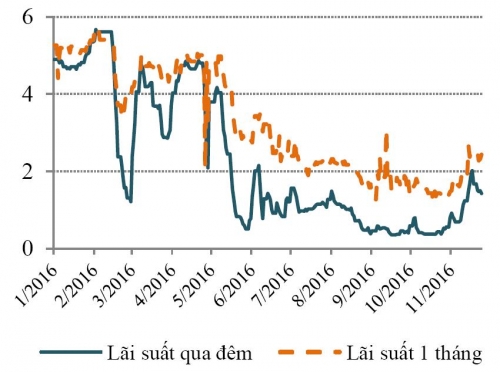

Thử thách cam kết lãi suất

Sự ngổn ngang của lãi dự thu và nợ xấu gắn với chi phí trích lập dự phòng, lợi nhuận bị chia sẻ và cổ tức kém hoặc không thể chia cổ tức, dù ngân hàng vẫn đều đặn báo cáo các tốc độ tăng trưởng ấn tượng. Họ phải đốt nhiều năng lượng hơn để bù đắp lực đã tiêu hao.

Ngân hàng phải gia tăng tổng tài sản, huy động được nhiều hơn để cho vay nhiều hơn. Vì lãi dự thu và nợ xấu lớn vẫn còn đó, vốn còn kẹt đó. Như “trò chơi Ponzi”, vốn đã cho vay đi rồi không hoặc chưa thu hồi được, càng phải tăng huy động của khoản sau bù cho khoản trước.

Muốn tăng huy động, lãi suất cần hấp dẫn. Muốn bù chi phí vốn kẹt, lợi nhuận và cổ tức bị chia sẻ. Muốn hai điểm này bớt bị chia sẻ, ngân hàng phải tăng cả lượng (tín dụng) và ít nhất duy trì được chất (lãi biên và lãi suất cho vay).

Đó là chưa kể, nhiều ngân hàng hiện đang đứng trước khó khăn khó đẩy mạnh được thêm lượng, do tỷ lệ cho vay so với huy động đã quá cao (bình quân khối quốc doanh đã áp sát ngưỡng 100%); tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn tăng nhanh năm qua; tỷ lệ an toàn vốn chấp chới, thậm chí có nguy cơ không đảm bảo và buộc phải tăng được vốn (một phần do áp tiêu chuẩn mới của Basel 2)…

Bên cạnh câu chuyện cổ tức ở trên, đó cũng chính là những ngổn ngang thử thách ngay từ thể trạng hệ thống hiện nay đối với cam kết bình ổn lãi suất mà tân Thống đốc Lê Minh Hưng vừa đưa ra tại hội nghị giữa Thủ tướng với doanh nghiệp ngày 29/4 vừa qua.

Và chưa kể, thử thách đối với cam kết đó còn tiềm ẩn từ lạm phát đã cho xu hướng tăng trở lại, tỷ giá vẫn mang dáng dấp của một thùng thuốc súng dù đang vơi hoặc tạm ẩm đi.

Trong khi đó, thông tin bước đầu gợi mở: Chính phủ dự kiến chỉ đạo Ngân hàng Nhà nước phải làm sao để bơm được vốn nhiều hơn, rẻ hơn cho doanh nghiệp, để hỗ trợ thực hiện chỉ tiêu tăng trưởng kinh tế cao; thậm chí trở lại cho vay ngoại tệ khi mà nhà điều hành chính sách tiền tệ vừa mới thể hiện quyết tâm chống đô la hóa để giữ ổn định tỷ giá.

Sự ngổn ngang của lãi dự thu và nợ xấu gắn với chi phí trích lập dự phòng, lợi nhuận bị chia sẻ và cổ tức kém hoặc không thể chia cổ tức, dù ngân hàng vẫn đều đặn báo cáo các tốc độ tăng trưởng ấn tượng. Họ phải đốt nhiều năng lượng hơn để bù đắp lực đã tiêu hao.

Ngân hàng phải gia tăng tổng tài sản, huy động được nhiều hơn để cho vay nhiều hơn. Vì lãi dự thu và nợ xấu lớn vẫn còn đó, vốn còn kẹt đó. Như “trò chơi Ponzi”, vốn đã cho vay đi rồi không hoặc chưa thu hồi được, càng phải tăng huy động của khoản sau bù cho khoản trước.

Muốn tăng huy động, lãi suất cần hấp dẫn. Muốn bù chi phí vốn kẹt, lợi nhuận và cổ tức bị chia sẻ. Muốn hai điểm này bớt bị chia sẻ, ngân hàng phải tăng cả lượng (tín dụng) và ít nhất duy trì được chất (lãi biên và lãi suất cho vay).

Đó là chưa kể, nhiều ngân hàng hiện đang đứng trước khó khăn khó đẩy mạnh được thêm lượng, do tỷ lệ cho vay so với huy động đã quá cao (bình quân khối quốc doanh đã áp sát ngưỡng 100%); tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn tăng nhanh năm qua; tỷ lệ an toàn vốn chấp chới, thậm chí có nguy cơ không đảm bảo và buộc phải tăng được vốn (một phần do áp tiêu chuẩn mới của Basel 2)…

Bên cạnh câu chuyện cổ tức ở trên, đó cũng chính là những ngổn ngang thử thách ngay từ thể trạng hệ thống hiện nay đối với cam kết bình ổn lãi suất mà tân Thống đốc Lê Minh Hưng vừa đưa ra tại hội nghị giữa Thủ tướng với doanh nghiệp ngày 29/4 vừa qua.

Và chưa kể, thử thách đối với cam kết đó còn tiềm ẩn từ lạm phát đã cho xu hướng tăng trở lại, tỷ giá vẫn mang dáng dấp của một thùng thuốc súng dù đang vơi hoặc tạm ẩm đi.

Trong khi đó, thông tin bước đầu gợi mở: Chính phủ dự kiến chỉ đạo Ngân hàng Nhà nước phải làm sao để bơm được vốn nhiều hơn, rẻ hơn cho doanh nghiệp, để hỗ trợ thực hiện chỉ tiêu tăng trưởng kinh tế cao; thậm chí trở lại cho vay ngoại tệ khi mà nhà điều hành chính sách tiền tệ vừa mới thể hiện quyết tâm chống đô la hóa để giữ ổn định tỷ giá.

Theo Vneconomy

Chia sẻ

Bài đăng cùng chuyên mục

Ngày thứ 7 liên tiếp, Ngân hàng Nhà nước giữ giá bán vàng miếng SJC 75,98 triệu đồng/lượng

14/06/2024 1:35:36 CH

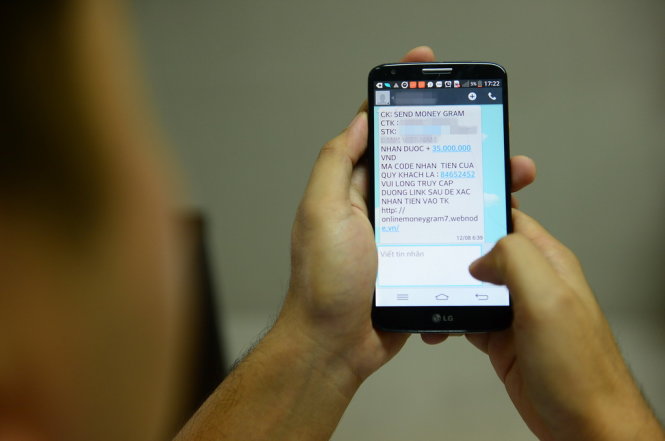

Từ ngày 1 tháng 7: Chuyển tiền trên 10 triệu đồng phải xác thực bằng khuôn mặt, vân tay

29/05/2024 1:25:25 CH

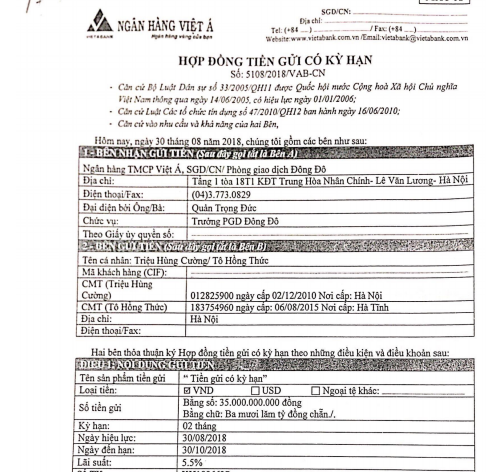

PVcomBank lên tiếng vụ khách hàng khiếu nại không rút được 52 tỉ đồng gửi tiết kiệm

25/01/2021 8:05:28 SA

Eximbank tạm đóng cửa 1 phòng giao dịch vì khách hàng mắc COVID-19 đến giao dịch

03/08/2020 3:57:31 CH

Vietbank: Khánh thành cầu giao thông nông thôn tại xã Kế Thành, tỉnh Sóc Trăng

02/03/2020 10:55:21 SA

TS. Nguyễn Trí Hiếu: Chưa nên tham gia vào thị trường vàng trong các tháng tới!

15/10/2018 2:35:14 CH

Vietbank tìm ra những khách hàng may mắn đầu tiên trúng thưởng Samsung Galaxy Note 9

03/10/2018 7:19:18 SA

Vietbank dành hàng trăm quà tặng khách hàng nhân dịp khai trương trụ sở mới PGD Láng Hạ

22/07/2018 12:29:39 CH

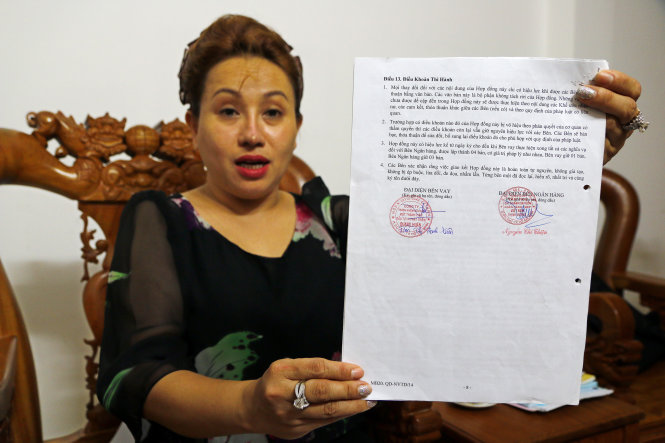

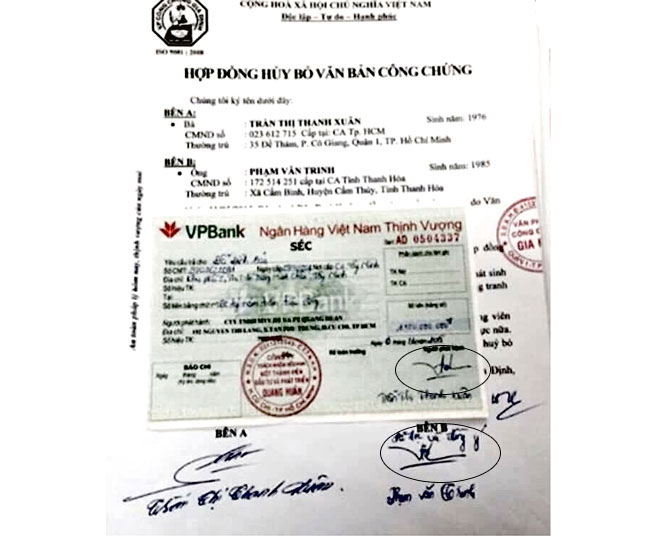

Vụ mất 245 tỉ đồng sổ tiết kiệm tại Eximbank: Thương lượng giữa ngân hàng và khách hàng bất thành

27/02/2018 8:29:20 CH

NH Bản Việt: Tiếp tục là nhà tài trợ chính cho SaiGon Heat dự giải ABL 2017 và 2018

23/11/2017 7:32:26 SA

NH Bản Việt cùng Tổng công ty CP Bảo Minh ký kết thỏa thuận hợp tác toàn diện

05/09/2017 4:51:11 CH

Ngân hàng Bản Việt đồng hành cùng đội tuyển bóng rổ quốc gia Việt Nam

23/08/2017 9:23:35 SA

Ngân hàng Bản Việt dành 600 tỷ đồng – Lãi suất 7%/năm cho Doanh nghiệp SME

14/06/2017 11:30:08 SA

Chấm dứt vai trò quản trị, điều hành của ông Trầm Bê và người có liên quan tại Sacombank

25/02/2017 8:17:08 SA

Xét xử 'đại án' Phạm Công Danh: Nguyên Chủ tịch HĐQT TrustBank được dẫn ra tòa

13/01/2017 8:45:57 SA

Ngân hàng Bản Việt triển khai Hệ thống Giao dịch tại quầy và Nền tảng Giao dịch Đa kênh

16/11/2016 3:29:40 SA

SeaBank thực hiện nhiều hoạt động ý nghĩa trong "Tuần lễ công dân SeaBank 2016"

15/11/2016 4:32:07 CH

Bị "tố" huy động vượt trần lãi suất, PVcomBank nói đó chỉ là việc của 1 phòng giao dịch

29/09/2016 4:23:31 CH

Ngân sách Nhà nước có cơ hội thu về 4.600 tỷ đồng cổ tức từ VietinBank và BIDV

06/06/2016 9:09:13 SA

Tin mừng cho Startup Việt: Chính phủ vừa thông qua đề án hỗ trợ cộng đồng khởi nghiệp với hàng loạt ưu đãi

24/05/2016 4:19:38 SA

Vụ hồ sơ Panama: Ngân hàng Nhà nước rà soát dữ liệu chuyển tiền của người Việt

12/05/2016 8:55:56 SA

Bình luận bài viết

Bình luận mới

Fan Page

Xem Nhiều Nhất

CHUYÊN GIA

27/04/2016 4:43:08 SA

Đầu tư trái phiếu chính phủ và những lưu ý

CHUYÊN GIA

14/10/2016 8:36:04 SA

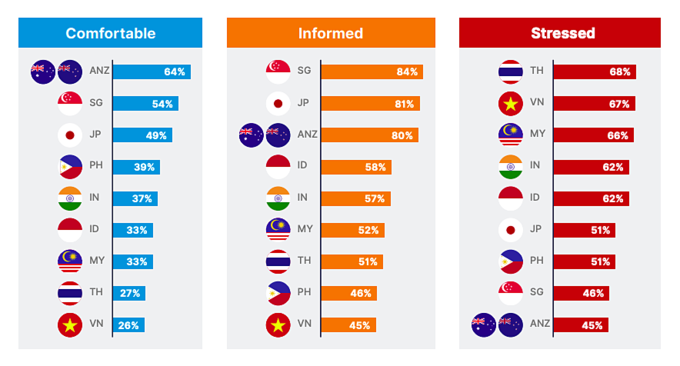

Ngân hàng Việt nên cân nhắc dịch vụ FinTech

DỊCH VỤ MỚI

29/04/2016 9:00:04 SA

Ngân hàng đầu tiên công bố hạ lãi suất cho vay

VAY TIÊU DÙNG

31/03/2016 8:08:12 SA

VPBANK: lãi suất 0% khi mua bất động sản tại Vinhomes Gardenia

ĐẦU TƯ

26/04/2016 4:01:38 CH

.jpg)

.jpg)

.png)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.png)

.jpg)

.jpg)

.png)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)