Lãi suất vay tiêu dùng nhích lên

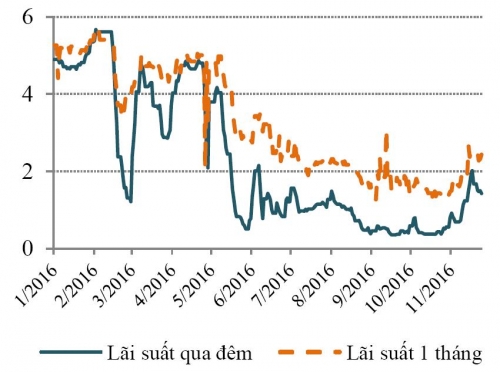

Hiện một số ngân hàng đã tăng lãi suất cho vay tiêu dùng (áp dụng cho các khách hàng cá nhân vay mua mới hay sửa sang nhà cửa, mua ô tô…) sau khi liên tiếp tăng lãi suất huy động trong thời gian qua.

Sau khi tiếp tục tăng lãi suất huy động vào tuần cuối tháng 4, một ngân hàng thương mại cổ phần quy mô lớn đã thông báo đến các chi nhánh về việc tăng lãi suất cho vay đối với khách hàng cá nhân.

Theo đó, đối với lãi suất cho vay bán lẻ (áp dụng cho khách hàng cá nhân và doanh nghiệp siêu nhỏ), ngân hàng này đã điều chỉnh tăng thêm 0,1-0,5 điểm phần trăm áp dụng cho khoản vay tín chấp (tức không có tài sản đảm bảo), và tăng thêm 0,1-0,7 điểm phần trăm với khoản vay có tài sản đảm bảo, tùy từng kỳ hạn vay. Tuy nhiên, nhìn chung kỳ hạn vay càng dài thì mức lãi suất tăng thêm được ngân hàng này điều chỉnh càng cao.

Theo đó, đối với lãi suất cho vay bán lẻ (áp dụng cho khách hàng cá nhân và doanh nghiệp siêu nhỏ), ngân hàng này đã điều chỉnh tăng thêm 0,1-0,5 điểm phần trăm áp dụng cho khoản vay tín chấp (tức không có tài sản đảm bảo), và tăng thêm 0,1-0,7 điểm phần trăm với khoản vay có tài sản đảm bảo, tùy từng kỳ hạn vay. Tuy nhiên, nhìn chung kỳ hạn vay càng dài thì mức lãi suất tăng thêm được ngân hàng này điều chỉnh càng cao.

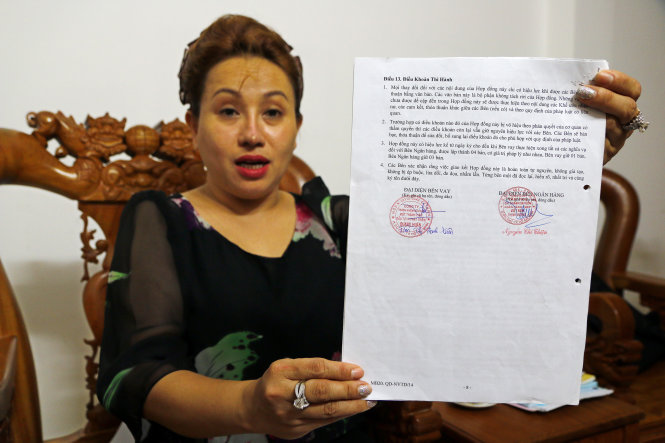

Nhân viên tư vấn cho khách hàng về các dịch vụ cho vay tiêu dùng. Ảnh: Thành Hoa

Ngoài ra, đối với những chương trình cho vay mua nhà với lãi suất ưu đãi cố định 12-36 tháng cũng được ngân hàng này điều chỉnh tăng thêm 0,2 điểm phần trăm. Và, lãi suất thả nổi, tức lãi suất áp dụng sau lãi suất ưu đãi, hiện cũng trên 11%/năm, trong khi trước đó chỉ nhỉnh hơn 10%/năm. Mặt khác, đối với lãi suất áp dụng cho vay thấu chi, biên độ lãi suất đã được điều chỉnh tăng thêm 1 điểm phần trăm, lên 4,5-5 điểm phần trăm.

Tình hình trên cũng diễn ra tương tự tại một số ngân hàng. Ngoài ra, việc lãi suất huy động kỳ hạn dài tăng cũng kéo lãi suất thả nổi tăng theo.

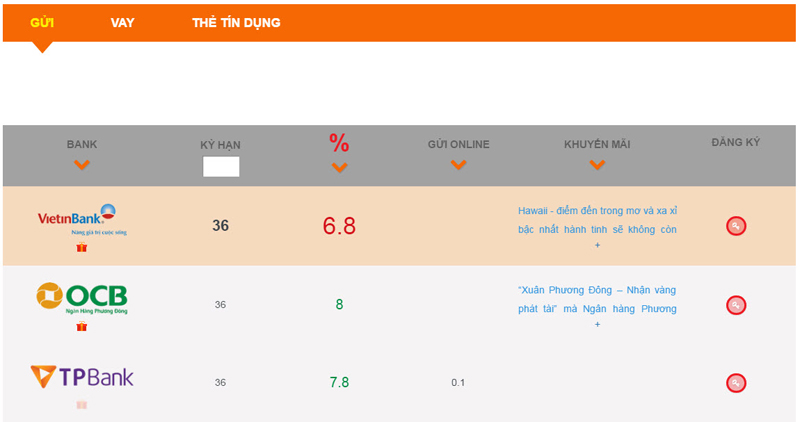

Trên thực tế, để cạnh tranh, các ngân hàng vẫn đưa ra các gói ưu đãi lãi suất vay tiêu dùng với lãi suất khá thấp so với lãi suất huy động hiện nay, 7,5-7,7% cố định trong 12 tháng đầu, hay 9-9,5% cố định trong 2-3 năm đầu cho những khoản vay có kỳ hạn lên đến 10 năm. Cho nên, lãi suất trong thời gian ưu đãi không bị thay đổi.

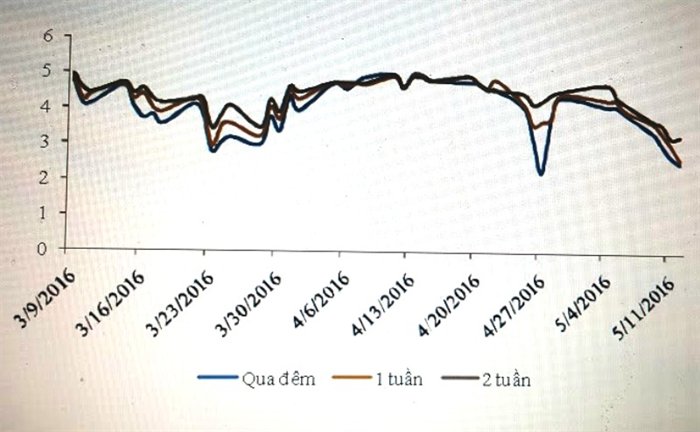

Nhưng các năm tiếp theo lãi suất được tính bằng lãi suất huy động tiền gửi kỳ hạn 12, 13, 24 và 36 tháng (tùy ngân hàng) cộng biên độ (margin) – hiện biên độ này phổ biến ở mức 3,5 điểm phần trăm. Vì vậy lãi suất huy động kỳ hạn dài tăng đã khiến lãi suất cho vay tăng theo.

Chẳng hạn, với chương trình cho vay tiêu dùng của Vietcombank áp dụng từ tháng 3-2016 đến hết tháng 3-2017, khách hàng vay mua nhà, xây sửa nhà, mua ô tô được vay với lãi suất ổn định 7,5%/năm cho 12 tháng đầu đối với các khoản vay trên 24 tháng. Nhưng sau thời gian này, khách hàng thường trả lãi suất được tính bằng lãi suất huy động tiền đồng Việt Nam (VNĐ) kỳ hạn 24 tháng trả sau cộng biên độ 3,5%/năm, nhưng không thấp hơn sàn lãi suất cho vay của Vietcombank tại thời điểm đó. Như hiện nay lãi suất cho vay tiêu dùng tại Vietcombank khoảng 10%.

Vào tháng 3-2016, Vietcombank – là ngân hàng thường có lãi suất huy động thấp nhất trong hệ thống, đã tăng lãi suất huy động tiền gửi cho hầu hết các kỳ hạn, trong đó tăng thêm 0,3 đến 0,5 điểm phần trăm cho kỳ hạn 12, 24 và 36 tháng, lên 6,5%/năm.

Lãi suất huy động đã liên tục tăng trong các tháng đầu năm ở hầu hết các ngân hàng. Bắt đầu cuộc đua này là các ngân hàng vốn điều lệ thấp, hoặc mới sáp nhập, hợp nhất, hoặc đã được Nhà nước mua lại 100% cổ phần. Sau đó các ngân hàng lớn cũng tăng lãi suất, một phần do lo ngại khách hàng chuyển tiền gửi tiết kiệm sang những ngân hàng có lãi suất cao hơn.

Việc tăng lãi suất cho vay đang được các ngân hàng cân nhắc thực hiện, đa phần các ngân hàng chỉ nhích nhẹ, hoặc tăng lãi suất cho vay ở kỳ hạn dài. Vì tăng lãi suất cũng sẽ ảnh hưởng đến việc thu hút khách hàng, và cũng đi ngược lại với lời kêu gọi giảm lãi suất cho vay của Ngân hàng Nhà nước (NHNN).

Trên thực tế, việc lãi suất cho vay thả nổi (lãi suất huy động cộng biên độ 3-3,5%/năm) được một số ngân hàng áp dụng trên 11%/năm nhưng mức này không phải là cao so với mặt bằng lãi suất huy động hiện nay nằm ở mức 6,5-7,2%/năm với kỳ hạn 12 tháng, cũng như chi phí hoạt động và chi phí dự phòng rủi ro (cho các khoản nợ xấu) đang gia tăng tại các ngân hàng.

Theo ý kiến được ông Trần Bắc Hà, Chủ tịch Hội đồng quản trị Ngân hàng BIDV, chia sẻ với báo giới cuối tháng 4-2016, để giảm lãi suất cho vay, cần có một số giải pháp đồng bộ, như NHNN xem xét điều chỉnh giảm tỷ lệ dự trữ bắt buộc hiện nay quy định cho các ngân hàng; giảm lượng phát hành trái phiếu chính phủ… Bên cạnh đó, ông Hà cũng cho rằng các ngân hàng cần tiết giảm chi phí quản lý hoạt động.

Theo SGTT

Chia sẻ

Bài đăng cùng chuyên mục

PVcomBank lên tiếng vụ khách hàng khiếu nại không rút được 52 tỉ đồng gửi tiết kiệm

25/01/2021 8:05:28 SA

Eximbank tạm đóng cửa 1 phòng giao dịch vì khách hàng mắc COVID-19 đến giao dịch

03/08/2020 3:57:31 CH

Vietbank: Khánh thành cầu giao thông nông thôn tại xã Kế Thành, tỉnh Sóc Trăng

02/03/2020 10:55:21 SA

TS. Nguyễn Trí Hiếu: Chưa nên tham gia vào thị trường vàng trong các tháng tới!

15/10/2018 2:35:14 CH

Vietbank tìm ra những khách hàng may mắn đầu tiên trúng thưởng Samsung Galaxy Note 9

03/10/2018 7:19:18 SA

Vietbank dành hàng trăm quà tặng khách hàng nhân dịp khai trương trụ sở mới PGD Láng Hạ

22/07/2018 12:29:39 CH

Vụ mất 245 tỉ đồng sổ tiết kiệm tại Eximbank: Thương lượng giữa ngân hàng và khách hàng bất thành

27/02/2018 8:29:20 CH

NH Bản Việt: Tiếp tục là nhà tài trợ chính cho SaiGon Heat dự giải ABL 2017 và 2018

23/11/2017 7:32:26 SA

NH Bản Việt cùng Tổng công ty CP Bảo Minh ký kết thỏa thuận hợp tác toàn diện

05/09/2017 4:51:11 CH

Ngân hàng Bản Việt đồng hành cùng đội tuyển bóng rổ quốc gia Việt Nam

23/08/2017 9:23:35 SA

Ngân hàng Bản Việt dành 600 tỷ đồng – Lãi suất 7%/năm cho Doanh nghiệp SME

14/06/2017 11:30:08 SA

Chấm dứt vai trò quản trị, điều hành của ông Trầm Bê và người có liên quan tại Sacombank

25/02/2017 8:17:08 SA

Xét xử 'đại án' Phạm Công Danh: Nguyên Chủ tịch HĐQT TrustBank được dẫn ra tòa

13/01/2017 8:45:57 SA

Ngân hàng Bản Việt triển khai Hệ thống Giao dịch tại quầy và Nền tảng Giao dịch Đa kênh

16/11/2016 3:29:40 SA

SeaBank thực hiện nhiều hoạt động ý nghĩa trong "Tuần lễ công dân SeaBank 2016"

15/11/2016 4:32:07 CH

Bị "tố" huy động vượt trần lãi suất, PVcomBank nói đó chỉ là việc của 1 phòng giao dịch

29/09/2016 4:23:31 CH

Ngân sách Nhà nước có cơ hội thu về 4.600 tỷ đồng cổ tức từ VietinBank và BIDV

06/06/2016 9:09:13 SA

Tin mừng cho Startup Việt: Chính phủ vừa thông qua đề án hỗ trợ cộng đồng khởi nghiệp với hàng loạt ưu đãi

24/05/2016 4:19:38 SA

Vụ hồ sơ Panama: Ngân hàng Nhà nước rà soát dữ liệu chuyển tiền của người Việt

12/05/2016 8:55:56 SA

Bình luận bài viết

Bình luận mới

Fan Page

Xem Nhiều Nhất

CHUYÊN GIA

27/04/2016 4:43:08 SA

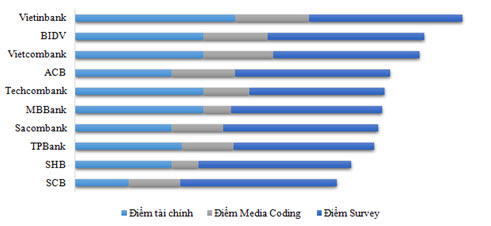

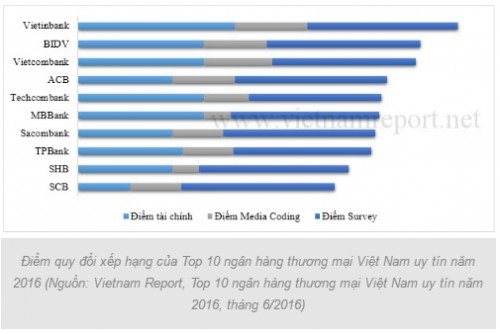

Đầu tư trái phiếu chính phủ và những lưu ý

CHUYÊN GIA

14/10/2016 8:36:04 SA

Ngân hàng Việt nên cân nhắc dịch vụ FinTech

DỊCH VỤ MỚI

29/04/2016 9:00:04 SA

Ngân hàng đầu tiên công bố hạ lãi suất cho vay

VAY TIÊU DÙNG

31/03/2016 8:08:12 SA

VPBANK: lãi suất 0% khi mua bất động sản tại Vinhomes Gardenia

ĐẦU TƯ

26/04/2016 4:01:38 CH

.jpg)

.jpg)

.png)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.png)

.jpg)

.jpg)

.png)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)